Mientras el PIB de México creció 1% en 2019, el sector de telecomunicaciones registró un crecimiento de 3.8% en el país. Esto, a pesar de que en el mercado mexicano prevalece la concentración en manos de un jugador: América Móvil.

La compañía de Carlos Slim obtiene seis de cada $10 pesos que ingresan al sector, de acuerdo con Carlos Hernández, director de Análisis en The Competitive Intelligence Unit, The CIU, quien habló en conferencia de prensa acerca de la distribución de ingresos por operador durante 2019.

Al hablar de la competencia en telecomunicaciones, Hernández señaló que Telcel concentra 42.3% de los ingresos por operador. Le siguen Telmex, con 16.1%; AT&T, 11.1%; Televisa Cable, 7.4%; Movistar, 5.4%; Megacable, 4.3%; Sky, 4.0%; otros cableros, 3.6%; Axtel, 2.6%; Dish, 1.4% y otros fijos, 1.2%.

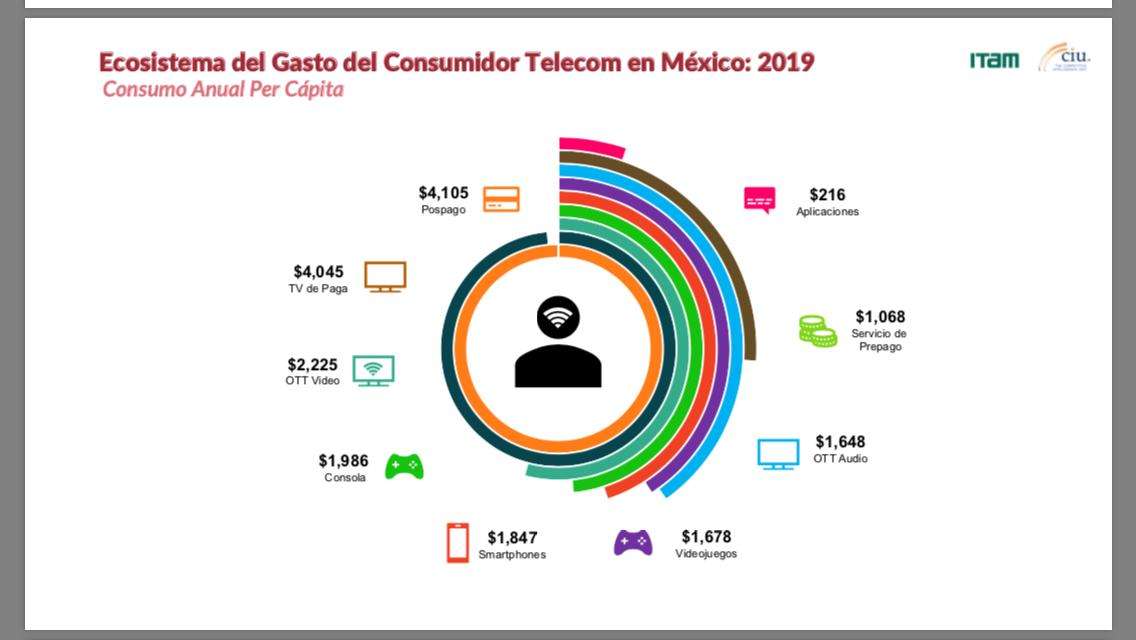

El consumo anual per capita de usuarios mexicanos de telecomunicaciones está encabezado por los usuarios pospago, que invierten $4,105 pesos; le sigue la TV de paga, con $4,045; video over the top (OTT), $2,225; en cuarto lugar están las consolas de videojuegos, con $1,986 y en quinto puesto, los teléfonos inteligentes, con $1,847 pesos.

Índice de temas

Telefonía móvil en 2019 según The CIU

Actualmente hay 124,199 líneas de telefonía móvil. En este rubro, el crecimiento anual por operador en 2019 estuvo así: Telcel, 1.9%; AT&T, 4.6%; Movistar, -0.8%; OMV, 15.3%.

En este segmento, los ingresos de 2019 sumaron $293,635 millones de pesos, cifra que representó un crecimiento anual de 4.7%. Tan solo en el cuarto trimestre del año los tres principales operadores tuvieron un crecimiento anual en ingresos por 7.4% para Telcel; 1.6% para Movistar y -1.9% para AT&T.

Al aumentar su base de clientes pospago, con mayor consumo de datos, Telcel registró un aumento en ingresos por servicio y equipos. En el caso de Movistar, el aumento en sus ingresos se debió al área de servicios, principalmente en pospago. Mientras que AT&T registró una disminución en el número de clientes pospago, esto se vio un poco compensado por el aumento en ingresos por servicio ante crecimiento anual en clientes

Preponderante afecta competencia efectiva

Gonzalo Rojón, director y senior partner en The CIU subrayó que América Móvil es el agente económico preponderante. Indicó que en el segmento de banda ancha móvil tiene 69.8% del mercado. “Durante ocho trimestres continuos, dos años, el preponderante ha ido reconcentrando ingresos móviles, lo cual implica una pérdida en competencia efectiva”.

En cuanto a los ingresos de telecomunicaciones, a principios de 2013, América Móvil tenía 65.5% de los ingresos y para terminar 2019 tenía 58.8%.

“Reconcentrarse en algunos segmentos le sirve al preponderante para desplegar la infraestructura, subsidiar servicios, terminales, pagar derechos anuales y hacer toda la operación, pero afecta a la competencia”, afirmó Rojón.

En cuanto a las líneas que existen en el segmento móvil, el preponderante tenía en 2013 —cuando se hizo la Reforma— 68% de las líneas; hoy tiene 61.93%. El ejecutivo de The CIU indicó que esta situación provocó el estancamiento de la Reforma de Telecomunicaciones, algo que hace unas semanas señaló un estudio de Conectadas y el Colegio de México. “A ver si en la segunda revisión se toman nuevas medidas y se aplican en beneficio de la competencia”, acotó.

Por otra parte, Piedras recordó que cuando llegó Telefónica invirtió 2,000 o 3,000 millones en la región. Tras lo que procedió a quejarse de la operación de su principal competidor y se estacionó a su sombra sin hacer mucha competencia.

En contraste, AT&T lleva casi $8,000 millones de dólares invertidos. Empezó a jalar el mercado. Dijo que no quería clientes mexicanos, sino de la región norteamericana. Se convirtió en lo que se denomina en economía “el líder de precios”.

Rolando Alamilla, gerente de Investigación de mercados, señaló que el segmento de los operadores móviles virtuales, OMV, se observó un crecimiento anual de 15.2% en número de líneas y de 9.4% en ingresos, al contabilizar un estimado de $367 millones de pesos.

En este segmento, Alamilla dijo que los líderes son Freedom Pop y Oui, el servicio de Internet que presentó el año pasado Grupo Elektra: representan seis de cada 10 líneas.

Freedom Pop ha tenido un crecimiento anual por suscriptores de 50.3%, mientras que Oui lo ha hecho en 49.6%. En ingresos, durante el tercer trimestre de 2019, las posiciones se invierten: Oui obtuvo $153.7 millones de pesos y Freedom Pop, $18 millones de pesos.

Equipos y participación de mercado en smartphones

Al hablar de los ingresos por equipamiento móvil, Fernando Esquivel, director de Investigación de mercado en The CIU, dijo que en 2019 se registró un incremento de 3.5%, al llegar a $101,127 millones de pesos.

Al cuarto trimestre de 2019, Samsung lideró la participación de mercado en teléfonos inteligentes, con 33.6%, seguido por Huawei, con 16% y Motorola, con 15.1%.

Al hablar del tema de salud del momento, el coronavirus, Covid-19, Piedras consideró que una de sus afectaciones económicas será la reducción de la producción en China. Esto implica una disminución en su comercio con el resto del mundo, un desabasto de productos elaborados en aquel país con un impacto semejante al que causó el SARS en 2003 y una desaceleración de 2.0 puntos porcentuales en el PIB trimestral.

Otra afectación que citó el directivo fue la disminución en la actividad de las bolsas mundiales, así como fuertes ajustes en el mercado del oro, divisas y materias primas.

De acuerdo con Piedras, el sector de telecomunicaciones se verá afectado por una disrupción en la cadena productiva y comercial de IT, desabasto de equipamiento IT: teléfonos inteligentes, tabletas, computadoras, equipo de comunicaciones y almacenamiento, así como un impacto directo por la baja actividad económica.

Crecimiento dispar del PIB y las telecomunicaciones

El Fondo Monetario Internacional tiene una proyección de crecimiento de 2.3% para México en 2020. El PIB mundial de economías en desarrollo tiene una revisión a la baja, de acuerdo con la institución. La expectativa para 2020 es que llegue a 1.03% si se promedia lo que dice el FMI (1.0%), la OCDE (1.2%), la encuesta del Banco de México (1.0%) y la encuesta de Citibanamex (0.9%).

En conferencia de prensa, Ernesto Piedras, director general de The CIU, indicó que en México el pronóstico del PIB es a la baja por efecto recesivo.

En 2019, el PIB decreció 0.1% anual, ya que hubo un consumo privado débil, que alcanzó 1.0% de crecimiento en el año, un desempeño negativo en la inversión fija pública y privada nacional, con -5.1% anual y una reducción de la producción industrial, con -1.8%.

Como ha sido una constante en los últimos años, el sector de telecomunicaciones no va con esas tendencias. En 2019 generó ingresos por casi $497 mil millones de pesos, lo que representa un crecimiento 3.8% mayor que en 2018.