La ciberseguridad en el sistema financiero es una de las prioridades más críticas en la actualidad, especialmente en un entorno cada vez más digitalizado. Las amenazas cibernéticas son cada vez más sofisticadas y los actores maliciosos, como cibercriminales, emplean técnicas avanzadas para comprometer las infraestructuras de las instituciones financieras. Esto pone en riesgo tanto la información sensible de los clientes como la estabilidad económica de los sistemas financieros.

Índice de temas

¿Qué es la ciberseguridad en el sistema financiero?

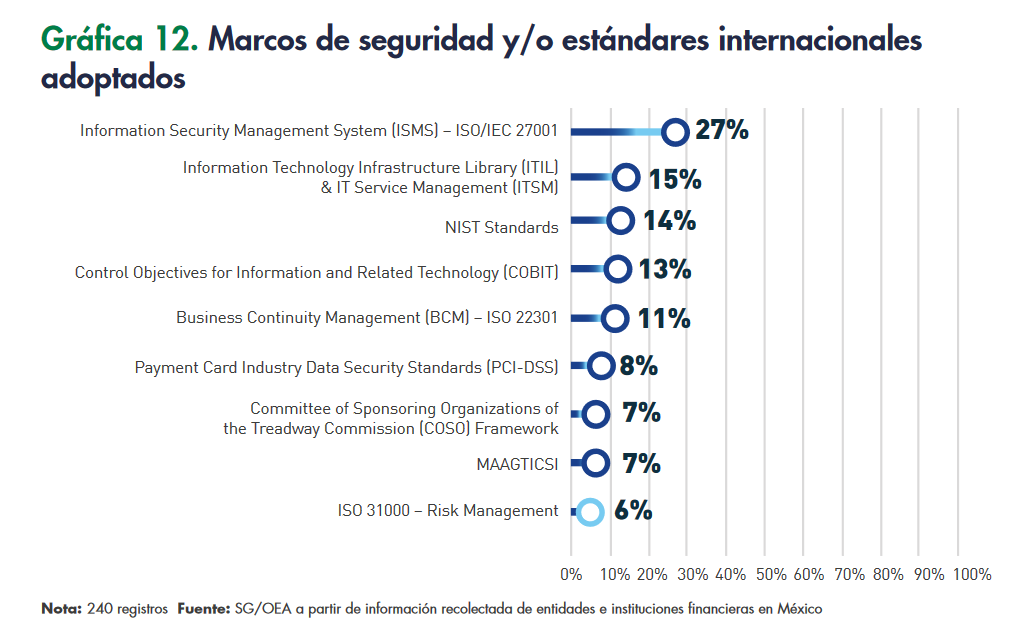

La ciberseguridad en el sistema financiero abarca todas las prácticas, tecnologías y políticas diseñadas para proteger las infraestructuras críticas del sector bancario y financiero de ataques informáticos. Según el informe de la Organización de Estados Americanos (OEA), el sistema financiero mexicano enfrenta desafíos significativos debido a la creciente sofisticación de las amenazas y la falta de recursos suficientes para combatirlas eficazmente. El gobierno mexicano, a través de la Comisión Nacional Bancaria y de Valores (CNBV), ha implementado marcos regulatorios para mejorar la seguridad digital, pero aún queda mucho por hacer.

El desafío de la ciberseguridad en las entidades financieras

Los datos más recientes muestran que las entidades financieras en México han experimentado un aumento en los ciberataques. Según el informe de Banxico, se destaca la creciente preocupación por la falta de recursos para implementar estrategias de ciberseguridad eficaces. El sistema financiero mexicano sigue siendo un blanco frecuente de ataques, lo que subraya la necesidad urgente de una respuesta más robusta y de políticas de seguridad más claras y estructuradas.

La respuesta de los líderes financieros

Los CIO y CISO del sector financiero deben liderar el cambio hacia una ciberseguridad más proactiva. Muchos líderes de seguridad en México están trabajando arduamente para fortalecer las defensas de las instituciones financieras, pero enfrentan varios obstáculos, entre ellos la falta de presupuesto adecuado y la resistencia de las altas direcciones a invertir en soluciones digitales de protección.

Ciberseguridad en bancos y la importancia de la resiliencia cibernética

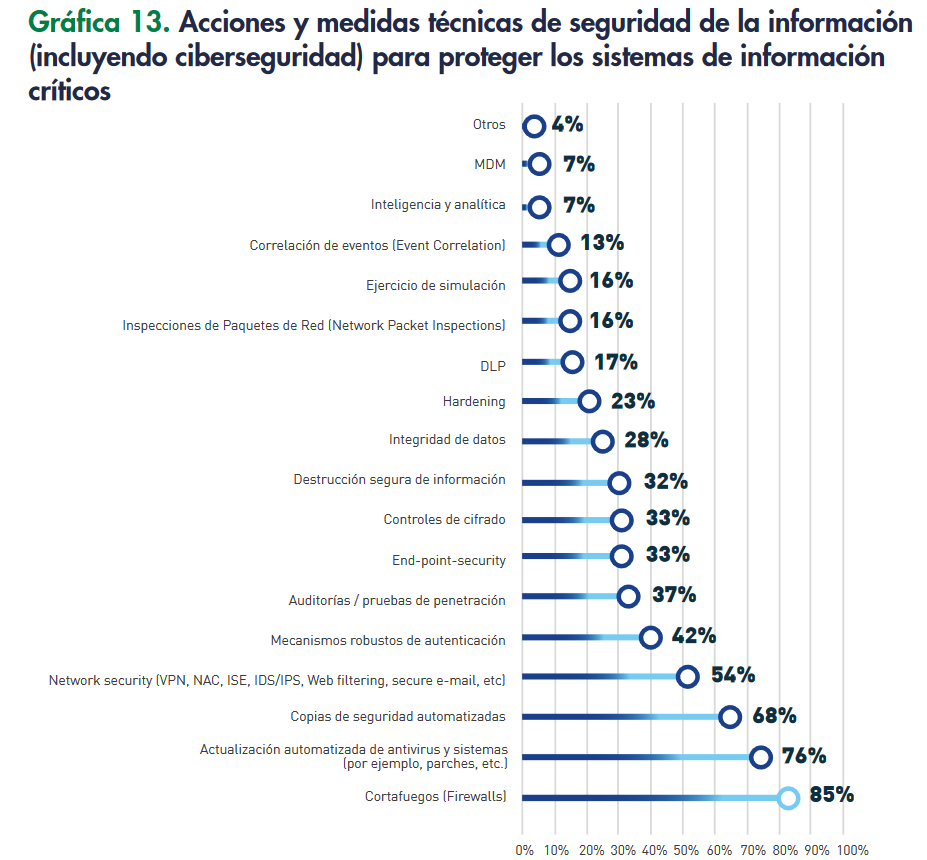

Uno de los enfoques clave para mejorar la seguridad digital en el sector bancario es la resiliencia cibernética. Esto implica no solo prevenir ataques, sino también estar preparados para enfrentarlos y recuperarse rápidamente. El Financiero resalta que la transformación digital en las instituciones financieras debe incluir medidas de protección como firewalls, antivirus actualizados y monitoreo constante de infraestructuras, con el fin de prevenir incidentes y asegurar la estabilidad a largo plazo.

Sistema financiero mexicano actual: Retos y oportunidades

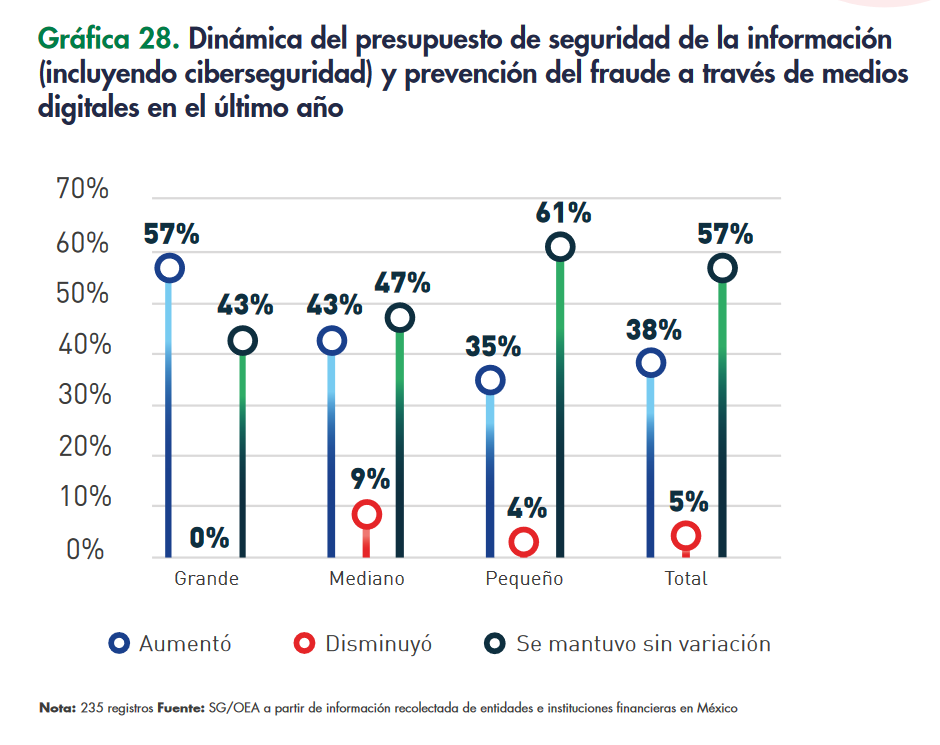

El sistema financiero mexicano enfrenta desafíos significativos debido a la creciente digitalización y las amenazas cibernéticas. Según datos recientes, las instituciones financieras han aumentado sus inversiones en ciberseguridad, pero aún enfrentan barreras como recursos insuficientes y la falta de colaboración entre entidades. Además, el sistema bursátil mexicano también se encuentra en riesgo debido a la dependencia tecnológica y las vulnerabilidades en la infraestructura.

El rol de la CNBV y el Banco de México en la ciberseguridad

La Comisión Nacional Bancaria y de Valores (CNBV) desempeña un papel crucial en la regulación y supervisión de la ciberseguridad en el sistema financiero mexicano. Entre sus funciones se encuentran la implementación de marcos regulatorios y la promoción de mejores prácticas en las instituciones financieras. Por su parte, el Banco de México también ha adoptado medidas de protección para garantizar la estabilidad del sistema financiero y prevenir ciberataques.

Ciberseguridad en bancos y grupos financieros

La transformación digital en los bancos y grupos financieros mexicanos ha llevado a un aumento en los riesgos cibernéticos. En este contexto, la resiliencia cibernética se convierte en una estrategia clave para garantizar la continuidad operativa y proteger la información confidencial de los clientes. Las entidades deben priorizar inversiones en tecnologías avanzadas, como la inteligencia artificial, para mejorar sus defensas.

Principales desafíos y recomendaciones para mejorar la ciberseguridad financiera

Según el informe de la OEA, el presupuesto de ciberseguridad en muchas instituciones sigue siendo insuficiente. A pesar de que las grandes entidades han incrementado su inversión, muchas entidades pequeñas aún enfrentan barreras para acceder a tecnologías de seguridad avanzadas. Las recomendaciones clave para mejorar la ciberseguridad financiera incluyen:

- Ampliar los equipos de seguridad digital: Las instituciones financieras deben ampliar sus equipos de seguridad para gestionar mejor los ataques cibernéticos. El estudio indica que el 68% de las entidades en México consideran necesario un crecimiento de equipos de seguridad en el corto plazo.

- Transformación digital en seguridad: Implementar herramientas como la inteligencia artificial y la analítica de datos es esencial para detectar y mitigar las amenazas cibernéticas antes de que causen daños. Actualmente, el uso de estas tecnologías en el sector financiero está rezagado en comparación con otros sectores.

- Fomentar la colaboración interempresarial: Las alianzas de ciberseguridad entre empresas pueden proporcionar valiosa información sobre ataques recientes y mejores prácticas para enfrentar las amenazas.

Conclusión

El sistema financiero mexicano, incluyendo el bursátil, debe adoptar un enfoque integral hacia la ciberseguridad. La colaboración entre entidades financieras, el gobierno y organismos internacionales es esencial para afrontar las amenazas crecientes. Incorporar estrategias basadas en tecnologías avanzadas y fomentar la cultura de ciberseguridad permitirá proteger los activos digitales y garantizar la estabilidad económica del país.