La compañía uruguaya 2innovate presentó el nuevo Frame Banking —antes PTS Banking—, un motor para el ciclo de vida completo de las transacciones digitales. La plataforma SaaS nativa en la nube también ofrece una infraestructura digital segura para los ecosistemas de pago de próxima generación.

El director de Ingresos de 2innovate, Pablo Pereyra, explicó en conferencia que es un sistema centrado en transacciones que permite miles de configuraciones bancarias y respalda el ciclo de vida completo de cualquier operación digital.

En México, algunas instituciones que utilizan Frame Banking son Banco Sabadell, Santander, ABC Capital y Libertad Servicios Financieros. A nivel regional, lo usan Western Union, Santander, Ualá y Te Creemos.

Al conectar los principales sistemas bancarios entre sí, agregó el ejecutivo, garantiza la eficiencia en el procesamiento de transacciones. 2innovate tiene alianzas con proveedores como Tuum, Globant, Mambu y Veritran.

Pereyra también destacó que al ser nativa en la nube, Frame Banking ofrece una plataforma segura, confiable y escalable para la banca digital donde las transacciones se agilizan gracias a a las API.

Además, como se trata de una solución low-code, permite a los bancos adaptarse rápidamente a distintas funcionalidades de manera flexible al realizar pequeños proyectos iterativos para tener todo bajo control.

Frame Banking, “en medio de la autopìsta financiera”

La disrupción digital de las fintech y los neobancos, así como la expansión de la banca digital entre los consumidores han trazado el camino para un cambio radical en la industria en América Latina y otras regiones.

El CEO y socio fundador de 2innovate, Hugo Sacchi, afirmó que para interactuar adecuadamente unas con otras, las organizaciones financieras requieren soluciones como Frame Banking, plataforma que permite que se conecten entre sí empresas fintech con la banca tradicional y otros agregadores de servicio.

“En algunos casos estamos en medio de la autopista financiera. Por ello debemos conocer las prácticas del mercado y saber qué tan accesible es para los participantes ofrecer nuevos servicios financieros”, señaló en entrevista.

En México tienen un convenio con Cecoban, entidad autorizada por el Banco de México para ofrecer servicios de Cámara de Compensación Electrónica Nacional, como son las transferencias de abonos, de cargos (domicializaciones) y compensación de efectivo. Los bancos dialogan con Cecoban a través de la solución de 2innovate.

Solución agnóstica

Sacchi, quien cuenta con más de 25 años de experiencia en el desarrollo de productos y plataformas tecnológicas aplicadas a la industria financiera, indicó que cuando se habla “del ecosistema”, lo primero que hay que pensar es si existe una autopista estándar, si está regulada y si soporta los servicios que quieren los participantes, entre otras cosas.

“Los bancos, las fintech, cada uno tiene diferentes necesidades y a todas hay que tratar de dar respuesta. Es posible que no tengan la tecnología para interactuar entre sí: Las instituciones financieras de tercera generación sí tienen APIs, pero en los core bancarios tradicionales no hay tales”.

2innovate es agnóstica a la tecnología y al tipo del core. Los usuarios pueden tener equipos IBM, corriendo Unisys o Sybase, o tener Fiserv (el core bancario estadounidense). Se integra con las diferentes tecnologías que las entidades manejen.

Hoy, los clientes pueden tomar los datos transaccionales y colocarlos en un data lake para tener información de las operaciones de los clientes, de los canales con los que se interactúo, los horarios del día, etc.

A futuro, se planea incorporar AI en partes críticas a nivel de la transacción para ayudar a la toma de decisiones, para identificar los picos transaccionales y así tener eficiencias en la operación. Con esa información, los bancos podrán adoptar políticas comerciales, ellos serán quienes exploten el Big Data.

Seguridad y diferenciación

En cuanto a la ciberseguridad, Sacchi opinó que la nube está totalmente protegida. “Los grandes proveedores de nube, como Google y AWS, se previenen contra posibles ataques internos a esa nube. Se permite acceso al banco solo a través de líneas seguras, tipo VPN”.

Y respecto a las transacciones en sí, el entitlement —término del nuevo mundo antes conocido como el “módulo de firma”— garantiza que quien ordena la operación desde el canal elegido, como una aplicación móvil, sea quien tiene privilegios sobre la cuenta o convenio que quiere operar.

Encima hay otra capa de seguridad que revisa cuánto se ha movido en el día y cuál es el límite que tiene para hacer movimientos en la cuenta.

Sacchi señaló que los servicios financieros permiten a las entidades bancarias diferenciarse entre sí. Más que para automatizar y mejorar su propuesta de negocio, les resulta de utilidad lo que ofrece 2innovate para crear distintos servicios financieros.

“Cuando un banco quiere sacar un nuevo producto revisa si requiere un canal nuevo y de qué manera impactará su operación. Las instituciones adaptan sus ofertas hacia oportunidades, luego ponen reglas de negocio y comerciales. Definen cómo va a operar el nuevo producto, qué características tendrá y cómo se va a rentabilizar. Todo esto se hace con Frame Banking”.

El año pasado, Deloitte detectó a nivel mundial, que los bancos han incrementado por lo menos 10% sus procesos digitales y entre los principales beneficios que ha traído dicha digitalización a la banca tradicional están la eficiencia, menor fricción y mejor asesoría a los clientes.

Fundada en 2016, 2innovate actualmente tiene oficinas en Uruguay, Estados Unidos, Argentina y México. En este país tiene presencia desde hace varios años. Sacchi considera que aquí hay una importante perspectiva de crecimiento: La banca digital representa una veta para la banca tradicional, como ha sucedido en varios casos, entre los más recientes Bineo, de Grupo Financiero Banorte, y Now, de Invex.

Área de oportunidad

Sacchi, quien ha dirigido proyectos de transformación en bancos de primera línea globales y regionales con especialización en Cash Management, banca retail y banca digital, dijo que además de incrementar la eficiencia agilizando transacciones, reduciendo costos y mejorando la atención a los usuarios, es necesario hacer más accesibles los productos para atraer nuevos clientes.

En este rubro cobra especial interés la población no bancarizada, sector que el entrevistado considera potencialmente beneficiario de servicios financieros de alta calidad y un área de oportunidad para la banca digital.

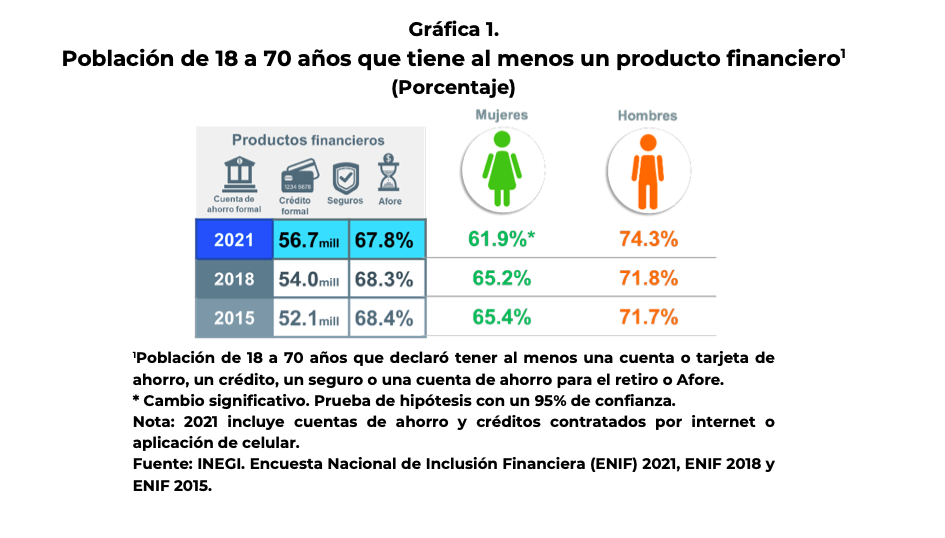

Al respecto, la más reciente Encuesta nacional de inclusión financiera (ENIF), realizada por el INEGI en 2021, encontró que 67.8% de los mexicanos (es decir, 56.7 millones de personas de 18 a 70 años) tenían algún tipo de producto financiero formal (cuenta de ahorro, crédito, seguro o Afore).

De acuerdo con Sacchi, cuando se usa tecnología tradicional es necesario hacer grandes inversiones para comenzar a dar servicios. Modelos como Frame Banking permiten empezar a ofrecerlos con la misma calidad y disponibilidad que dan los grandes bancos, pero con una barrera de entrada muy baja.

Con información de Mónica Mistretta